Sentencia del Tribunal Supremos aplicable a las herencias con sustituciones. (Sentencia 1293/2025)

La forma en que opera la sustitución hereditaria puede cambiar por completo la tributación en el Impuesto sobre Sucesiones. La reciente Sentencia del Tribunal Supremo 1293/2025 aclara definitivamente cómo se debe aplicar la reducción por parentesco cuando existe renuncia del heredero y entra en juego un sustituto.

1. ¿Qué es la sustitución en la herencia?

En primer lugar, hay que aclarar este concepto, definiéndose la sustitución como la previsión del testador para que, si un heredero no puede, no quiere o no llega a aceptar la herencia por fallecer previamente o en el mismo momento que el testador, sea sustituido por otra persona.

En este sentido encontraremos varios tipos de sustitución, los más habituales son:

- Sustitución vulgar: la más común. Sustituye al heredero que renuncia, muere o es incapaz.

- Pupilar: sustituyen a menores o incapacitados.

- Fideicomisaria: sucesiones encadenadas (hereda primero el fiduciario y después el fideicomisario).

2. El conflicto fiscal: ¿qué parentesco se aplica si el heredero renuncia?

Aquí está la raíz del problema, en la posible bonificación fiscal a aplicar dependiendo del parentesco del heredero final con el causante (el fallecido). El problema surge porque:

- El artículo 26.f) de Ley 29/1987 del Impuesto sobre Sucesiones y Donaciones (en adelante, LISD) y artículo 53 del Real Decreto 1629/1991 por el que se aprueba el Reglamento del Impuesto sobre Sucesiones y Donaciones (en adelante RISD), dicen que en sustitución vulgar el sustituto hereda al causante, que en caso de herencia es el difunto.

- Mientras que el artículo 28 LISD y artículo 58 RISD dicen que, en renuncia pura y simple, se aplica el parentesco menos favorable para el contribuyente, ya sea el del renunciante o el del beneficiario.

3. El Tribunal Supremo lo aclara en esta Sentencia 1293/2025

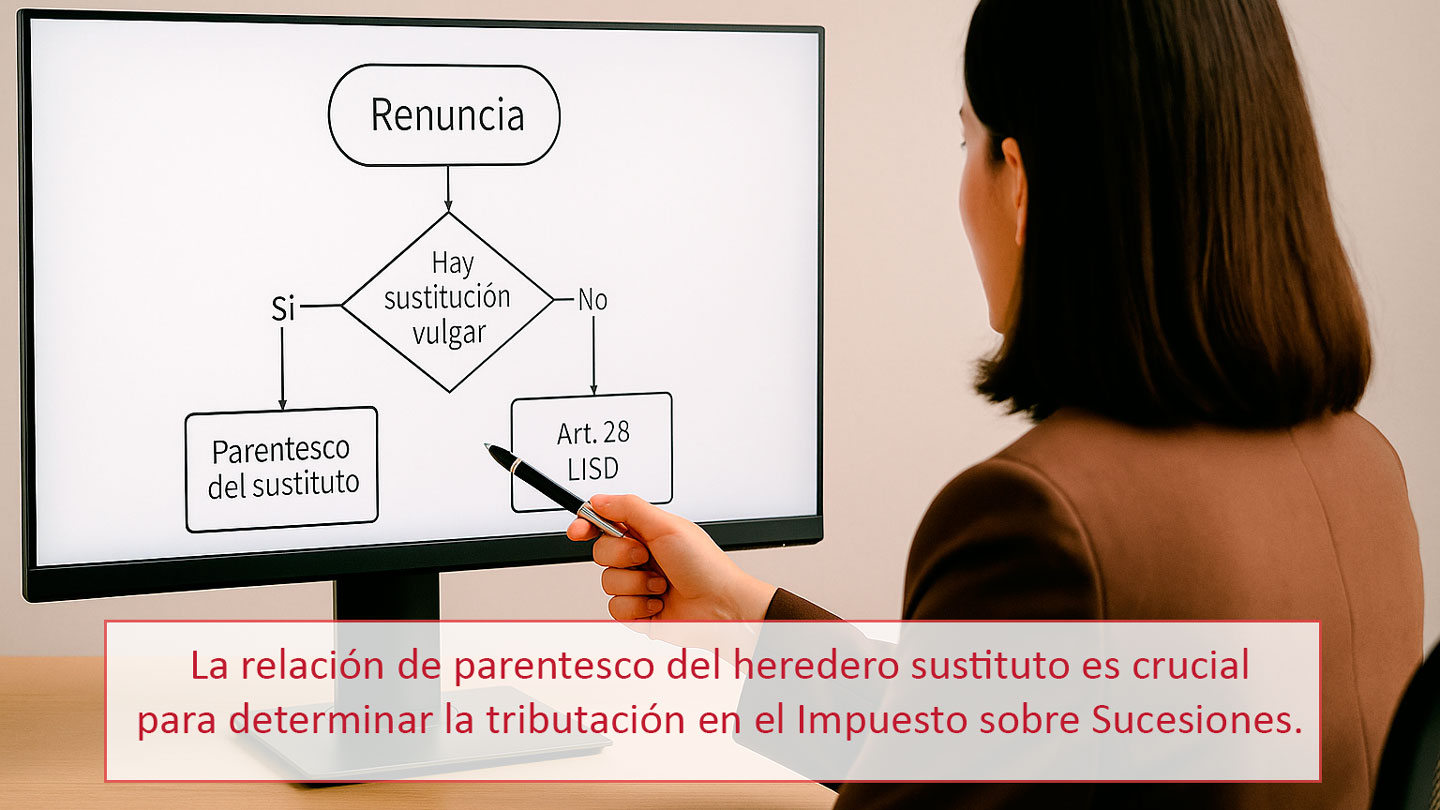

La sentencia además fija doctrina para ser aplicada de la siguiente forma:

Si hay sustitución vulgar prevista para el caso de renuncia:

- El sustituto hereda directamente del causante.

- El parentesco aplicable es el del sustituto, no el del renunciante.

Si no hay sustitución vulgar aplicable a la renuncia, entonces se aplica:

- Se aplica el régimen del art. 28 LISD.

- Se usa el parentesco del renunciante cuando tenga señalado uno superior al que correspondería al beneficiario.

Ejemplo: Marta muere dejando como herederos a sus dos hijos por partes iguales con los dos tercios de la legítima y la mejora, y el tercio de libre disposición se lo deja a su hermana Isabel.

- Posibilidad 1: en el mismo testamento Marta deja claro que, en caso de que su hermana no acepte la herencia habrá una sustitución vulgar y heredarán sus hijas. En este caso de sustitución vulgar, el parentesco que une y que habrá que tener en cuenta para la tributación será la que une a las hijas con la causante, que es Marta. Para este caso particular hablaríamos de GRUPO I o II dependiendo de las edades de las mismas, pero quedaría claro que se aplicaría el parentesco directo de las propias hijas de Marta con su madre (la fallecida), siendo relación directa consanguínea de grado 1.

- Caso 2: en el testamento, Doña Marta no deja escrito nada más que lo expuesto en el ejemplo sin contemplar sustituciones. Aquí, al renunciar la hermana de la causante Isabel, entrarían en la herencia los hijos de la que rechaza, es decir, los hijos de Isabel, que sobrinos de la causante. Por tanto, habría que estudiar cuál de los dos parentescos es menos favorable y aplicarlo. En este caso el parentesco que une al sustituto con la causante sería GRUPO III, pues los sobrinos (hijos de Isabel) son los herederos de Marta, y el parentesco que une al renunciante con el causante sería también GRUPO III (porque son hermanas), por lo que daría igual usar uno u otro, pero si cambiara habría que escoger el menos favorable.

4. Consecuencias prácticas

- La sustitución vulgar suele resultar más beneficiosa fiscalmente.

- Si está prevista en el testamento, se evita aplicar el parentesco del renunciante.

- La planificación testamentaria es clave para minimizar la carga fiscal.

5. Conclusión

Cuando existe sustitución vulgar prevista para la renuncia de una herencia debe aplicarse el régimen propio de la sustitución, tributando el sustituto según su parentesco con el causante. Mientras que la falta de previsión de posibles sustituciones daría lugar, generalmente, a una tributación superior, haciendo en ocasiones inasumible la aceptación de la herencia.

English

English Русский

Русский